La banque ligne BforBank a récemment sorti une étude sur le patrimoine des ménages français en 2018 qui vous est résumé dans cette infographie :

A lire également : Comment réussir son diagnostic immobilier ?

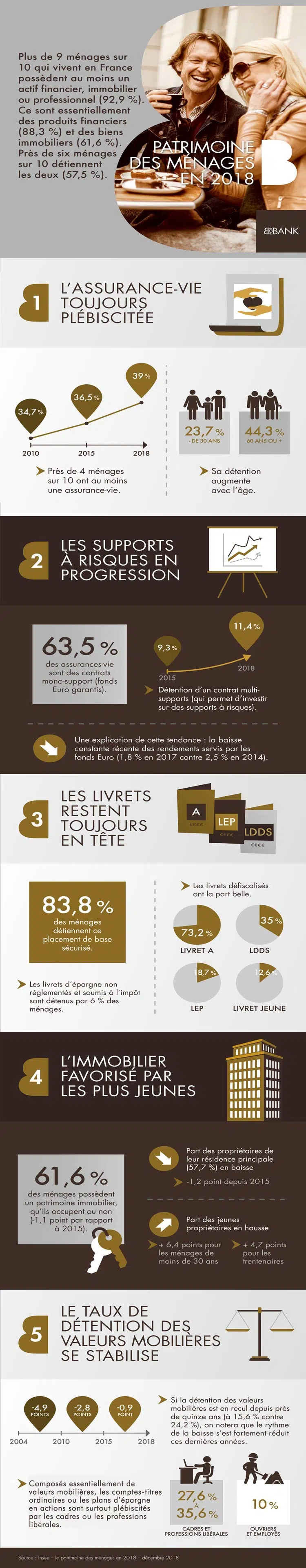

Au début de l’année 2018, près de 93% des ménages résidant en France métropolitaine possédaient un patrimoine financier, immobilier ou professionnel. Près de 60% des ménages disposent au moins d’un actif financier distinct du compte courant et au moins un actif immobilier. Entre l’année 2015 et l’année 2018, la détention de patrimoine a reculé que ce soit le patrimoine financier ou le patrimoine immobilier dans une moindre proportion. La détention du livret A a reculé par rapport à son niveau en 2015 ; on note en revanche que les français continuent d’affectionner l’assurance-vie. Découvrons ensemble les dernières tendances sur l’allocation du patrimoine des ménages en France en 2018.

Plan de l'article

Un recul du livret A par rapport à 2015

Les livrets d’épargne à l’instar du livret A sont les placements financiers les plus détenus en France : 83,4% des ménages en France en possédaient en début 2018. Les ménages préfèrent particulièrement les livrets défiscalisés comme le livret A que l’on appelle également le livret bleu. Après 10 ans de hausse, la part des ménages détenant un livret défiscalisé a reculé de 2,3% en 2018 par rapport à 2015. Ce désintérêt pour le livret A s’explique notamment par la baisse constante du rendement. Alors qu’il s’établissait à 2,25% entre août 2011 et février 2013, le taux de rendement du livret stagne à 0,75% depuis août 2015.

A lire en complément : Votre garde-meuble sur Toulouse pour un stockage sur mesure

L’assurance-vie, placement prisé des ménages en France

Juste derrière les livrets d’épargne, l’assurance-vie est l’un des produits de placements les plus prisés par les ménages. En début 2018, 39% des ménages de la métropole possédaient un placement en assurance-vie, ce qui correspond à 2,5% de plus par rapport à 2015. L’assurance-vie est particulièrement prisée par les investisseurs car c’est produit qui permet de se constituer un patrimoine sur le long terme avec la possibilité de le transmettre en héritage avec une fiscalité avantageuse. Cette propriété de l’assurance-vie explique que sa détention est positivement corrélée avec l’âge.

L’attrait pour les PEL se confirme

En début 2018, environ un ménage sur trois détenait un produit d’épargne logement que ce soit un compte d’épargne logement (CEL) ou alors un plan d’épargne logement (PEL) soit une hausse de 1,8% par rapport à 2010. La rémunération du PEL est plus attrayante sur le long terme que celle du livret A ; elle s’établissait à 2,5% entre août 2003 et janvier 2015 avant de connaître une baisse progressive la situant au niveau de 1% en août 2016. Avec l’assurance-vie, le PEL est le seul produit financier dont l’attrait est en hausse entre 2015 et 2018.

Une baisse dans la détention de valeurs mobilières de placement

En début 2018, près de 16% des ménages en France métropolitaine détenaient des valeurs mobilières contre 24% en 2004. Ce repli a été particulièrement significatif entre 2004 et 2010 avec la survenance de la crise économique et financière les conduisant à se méfier des valeurs risquées à partir de 2008. En France, les valeurs mobilières de placement sont surtout détenues par les cadres et les personnes exerçant une profession libérale.

L’immobilier conserve sa place dans le patrimoine des ménages

En début 2018, près de 62% des ménages possédaient un patrimoine immobilier. Ce taux de détention est légèrement inférieur à son niveau en 2015. L’investissement dans l’immobilier augmente généralement de manière proportionnelle avec l’âge. Toutefois, entre 2010 et 2018, la détention immobilière a essentiellement augmenté chez les jeunes ménages. Une tendance de fond se dessine chez les jeunes ménages, depuis la fin des années 2000 ; ces derniers accèdent essentiellement à la propriété par le truchement du crédit.